文前提要:决定房产投资收益率高低端主要因素有房价的涨幅、首付款的比例、房贷利率的高低等,在房价涨幅受到政策打压,首付款比例和房贷利率提高的情况下,房产投资是否还能取得良好的回报呢?

在过去的十年当中,最成功的投资者绝大多数集中在房产领域,很多人初入楼市时,并没有多少资金,经过10年打拼,如今身价超过千万的不在少数。而同一时期进入股市的投资者,大多还处于亏损或是微利状态,除了靠公司上市发大财的人外,很难在身边找到炒股赚大钱的人。这是否意味着未来获得暴利的机会依然在楼市呢?

显然,我们不能因此轻易得出结论。因为,在股市刚起步的10年,也造就了一大批富翁,但由于股市严重透支了未来,导致后10年的涨幅基本可以忽略不计。现在的楼市会否重蹈股市的覆辙呢?我们还需要通过时间来检验。

经历了2009年的暴涨和2010年的调控,2011年投资房产还能获得意外的惊喜吗?要回答这个问题,我们需要对影响房产投资的三个主要因素房价的涨幅、首付款的比例、房贷利率的高低进行分析(国内的租金收益率太低,投资时基本上不考虑),才能得到更清晰的答案。

首付比例影响投资收益率

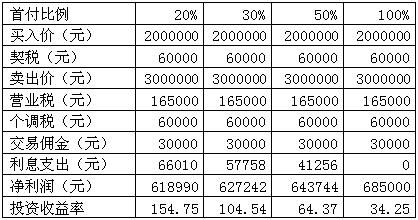

在房产牛市时,对投资收益率产生重大影响的因素是首付款比例。首付款比例越低,资金的收益率越高。以上海市一套200万元的住宅为例,我们可以看一下在不同首付款比例的情况下,资金的收益率变化。假设购买这套住房的时间是2009年初,契税按3%计算,一年后以300万元抛出这套房,营业税为总价的5.5%,个调税为2%,交易佣金为1%,贷款利率为基准利率打7折为4.158%,贷款年限为30年。

按照2009年的政策,房贷首付比例最低为2成,也就是说首付40万元,就可以买下这样一套住宅,再支付掉60000元的契税,其余的160万元靠银行贷款,每月还款为7785.1元。一年的时间共需要支付利息66010元,卖房时需要支付营业税165000元,个调税60000元,交易佣金30000元,净利润为618990元,与40万元的首付相比,一年的收益率达到了154.75%。

如果购房者是首付3成购买的房产,在房价涨幅相同的情况下,由于首付款比例提高,贷款额减少,相应的利息支出也减少,最终净利润将上升8252元,达到627242元,但对于60万元的首付款而言,一年的收益率降低到了104.54%。

如果采用5成首付的方式购房,最终的资金收益率降低为64.37%;而如果用全额付款的方式,资金收益率近为34.25%。(见附表1)

目前,房产政策已经明确了首套房首付比例不得低于30%,二套房首付比例不得低于50%,而三套以上住房不得贷款,这也就决定了房产投资的收益率不可能像2009年那么高了。

附表 不同首付比例对房产投资收益率的影响

房贷利率是核心指标

在2008年全球金融危机的影响下,2009年并没有多少人对收入的增长抱有乐观的预期,可就在这样的背景下,房价却出现了大幅度的上涨,这又是为什么呢?主要的原因就是房贷利率的下跌。2008年房贷最优利率最高曾达到6.66%,而到了年底最优利率降为了4.158%,如此大的利率降幅,促成了2009年的房价大涨。

2010年4月以后,房产调控新政出台,二套房贷款利率要按基准利率的1.1倍计算,按12月25日加息后的基准利率6.4%计算,二套房贷的利率已经超过了7%,达到了7.04%,比2008年的6.66%还要高。此前,所有的银行都停止执行首套房贷利率打7折的优惠政策,普遍实行的是打85折的政策。近期,部分银行开始对首套房贷按基准利率放贷,使得购房的资金成本越来越高。如果2011年基准利率再提高1个百分点,即使首套房仍能享受85折的优惠利率,房贷利率也要达到6.29%,基本上回到了2008年的利率高峰期。由于国内实施的都是浮动利率贷款,利率的调高对购房者的压力将会持续相当长一段时间,不排除有投资者将面临资金链断裂的问题。

同样,房贷利率对投资房产的收益率也会产生相当大的影响。还是以上面那个例子为例,在房贷利率为4.158%的情况下,30年100万元贷款前两年需要支付的利息为81786元,如果按最新的基准利率的1.1倍计算,则前两年需要支付的利息将达到139425元,成本增加了57639元,对投资收益率的影响是显而易见的。

100万元30年房贷月供对比

房价涨幅趋缓 投资未必合算

2010年,虽然房产调控措施越来越严厉,但房价仍然在顽强地上涨,但从涨幅上来看,已经在明显放缓了。以中房上海指住宅为例,2009年上涨了42.36%,2010年1~11月累计上涨了9.19%,考虑到2010年最后一个月房价也在上涨的因素,全年的涨幅应该在10%左右。根据国家统计局公布的数字,2010年11月全国70个城市的房价涨幅已经回落到了7.7%,2010年12月这个数字还有可能更低。

在房价涨幅降低、交易成本居高不下的情况下,即使不考虑未来可能出台的房产税问题,房产投资是否仍然合算就需要认真分析了,如果房价年涨幅不能达到5%以上,贷款买房还甚至还可能出现亏损的情况。

仍以购买一套200万元的一首住宅为例,按照多数投资者平均持有物业2年来计算,如果房价的涨幅为每年5%,两年后这套住宅升值到2205000元。首付比例为50%,利率分别按基准利率的85折、基准利率和基准利率的1.1倍来计算,2年的利息支出分别是107368元、126589元和139425元,加上要支付3%的契税60000元、5.5%的营业税121275元和1%的交易佣金22050元,净利润全部是负数(尽管房价上涨了,但涨幅无法覆盖所有费用,所以个调税为0)。换句话说如果房价涨幅不大,短期内贷款投资房产将出现亏损的局面。

受银行限贷以及房贷利率较高的影响,部分投资者转而采用全额付款的方式买房,这样做虽然可以减少利息支出,但也降低了资金杠杆,收益率仍然不高。仍然是上面的例子,如果不采用银行贷款,两年后房价上涨了205000元,去掉契税、营业税和交易佣金后,余额为55675元,如果是按房产全额的2%缴纳个调税,需缴纳44100元,而如果按差额的20%缴纳,则只需缴纳11135元,显然后一种方式缴税比较合算,扣除后2年的净利润为44540元,按200万元的房款计算,投资两年仅获得了约2.227%的收益,平均每年只有1%多一点,不仅跑不赢CPI,比银行存款的收益还要低。即便房价涨幅能够达到7%,2年的投资回报率也只有3%多一点,平均每年还不到2%。像2009年那样短期内获得暴利的机会基本不存在。

自住可以关注保障性住房

2011年是国家大力发展保障性住房的一年,2010年全国共建成370万套保障房,2011年将开工建设1000万套保障房,未来保障房的数量还会更多。因此,对于目前收入不高,打算购房自住的年轻人来说,完全可以稍微等一等,看看保障房的保障范围究竟又多大。根据上海的经验,凡是购买过住房的人都没有资格申请保障房。如果各方面都符合政策要求,完全可以走保障房这条路来解决住房问题;如果不符合要求,也可以通过资金的积累和收入的提高,来增加购房能力。大可不必在条件不完全具备的情况下,盲目出手当房奴。

(声明:本站所使用图片及文章如无注明本站原创均为网上转载而来,本站刊载内容以共享和研究为目的,如对刊载内容有异议,请联系本站站长。本站文章标有原创文章字样或者署名本站律师姓名者,转载时请务必注明出处和作者,否则将追究其法律责任。) |